গত ২৭ মার্চ মন্ত্রিসভার বৈঠকে ‘ইচ্ছাকৃত ঋণখেলাপিদের’ নিয়ন্ত্রণে আনতে বিদ্যমান ব্যাংক কোম্পানি আইনে কয়েকটি পরিবর্তন নিয়ে আসার জন্য একটি প্রস্তাবিত খসড়া অনুমোদিত হয়েছে, যে খসড়া বিল আকারে সংসদে উপস্থাপনের প্রক্রিয়া এগিয়ে চলেছে।

দেশের সংবাদমাধ্যমগুলোতে খসড়াটি সম্পর্কে ব্যাপক আশাবাদ ব্যক্ত করা হয়েছে যে বিলটি সংসদে পাস হয়ে আইনে পরিণত হলে এবার ‘ইচ্ছাকৃত ঋণখেলাপি’ সমস্যার একটা ভালো সমাধান পাওয়া যেতে পারে।

আমার মতে, প্রস্তাবিত পরিবর্তনগুলো নেহাতই কতগুলো ‘কসমেটিক পরিবর্তন’। কোনো পরিবার থেকে পরিচালক তিনজনে নামিয়ে আনা; গাড়ি, বাড়ি ও কোম্পানির মালিকানা নেওয়ায় বাধা; ব্যাংকের পরিচালকদের ঋণ গ্রহণের সুযোগ কিছুটা সংকুচিত করা; কিছু রাজনৈতিক বিধিনিষেধ; বিদেশে যাওয়ার নিষেধাজ্ঞা; নতুন ঋণ নেওয়ার বিরুদ্ধে ব্যবস্থা—এ ধরনের পরিবর্তনগুলোর প্রস্তাব করা হয়েছে। আমি মনে করি, আসলে সমস্যার মূল জায়গাটায় হাতই দেওয়া হয়নি।

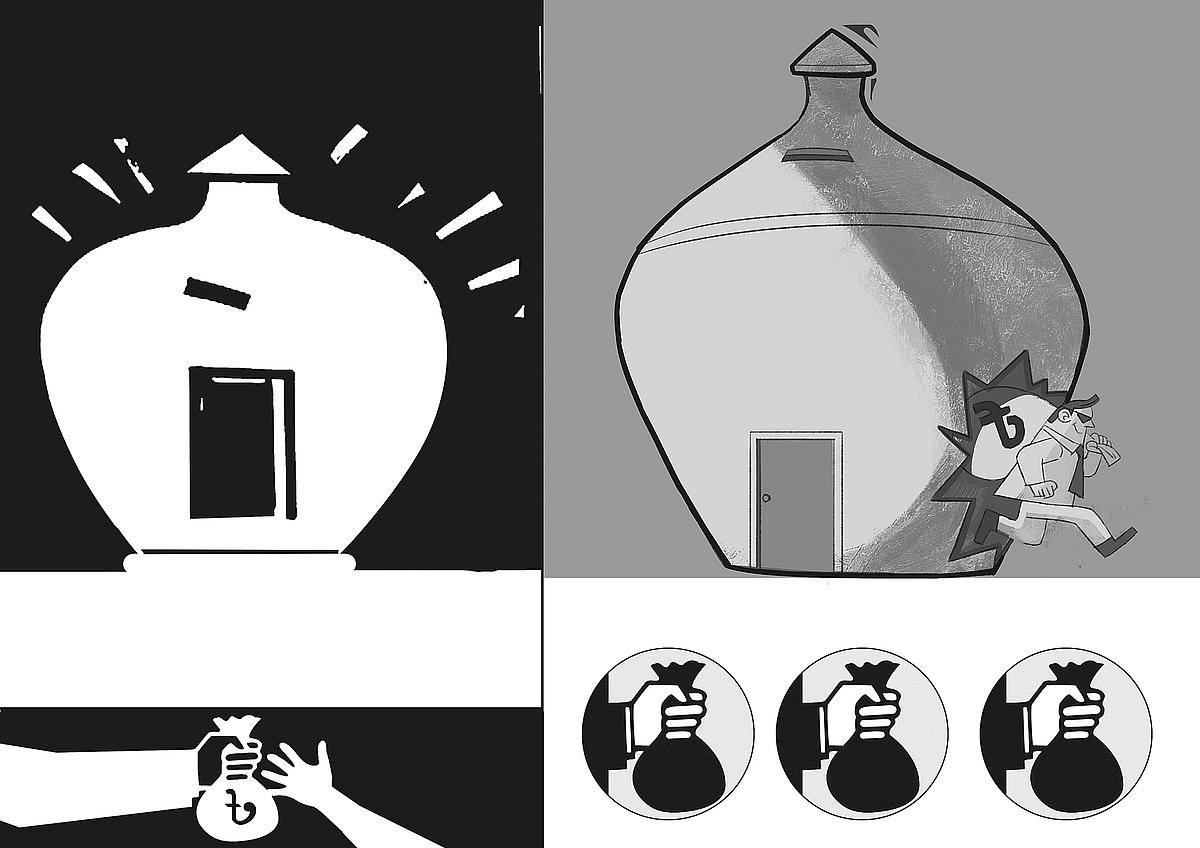

ইচ্ছাকৃত ঋণখেলাপিদের মধ্যে ব্যাংকের মালিক, পরিচালক, বড় ব্যবসায়ী ও শিল্পপতিরাই যেহেতু সবচেয়ে বেশি ব্যাংকঋণ নেওয়ার একচ্ছত্র সুবিধা ভোগ করে চলেছেন, তাই তাঁদের সুবিধাগুলো কাটছাঁট করে খেলাপি ঋণ কমানো যেতে পারে বলে ধারণা গড়ে ওঠাই স্বাভাবিক। কিন্তু ট্রাইব্যুনাল করা ছাড়া খেলাপি ঋণ সমস্যার সমাধান পাওয়া যাবে না।

সমস্যার মূলে রয়েছে দেশের বিচারব্যবস্থার বিভিন্ন স্তরে শত শত বা হাজার হাজার খেলাপি ঋণ মামলা বছরের পর বছর অমীমাংসিতভাবে ঝুলিয়ে রেখে ঋণখেলাপিরা তাঁদের আর্থিক ক্ষমতা ও ঘুষ-দুর্নীতির মাধ্যমে ‘খেলাপি ঋণ ফেরত না দেওয়ার সংস্কৃতি’ অব্যাহত রাখতে পারা। এই সমস্যাকে কার্যকরভাবে মোকাবিলা করার কোনো প্রস্তাবিত পরিবর্তন এই খসড়ায় নেই।

সরকার এখনো খেলাপি ঋণের ব্যাপারে জনগণের সঙ্গে প্রতারণার খেলাই চালিয়ে যাচ্ছে। যেহেতু আইএমএফ আগামী সেপ্টেম্বর মাসের মধ্যে খেলাপি ঋণ আদায়ের ব্যাপারে কঠোর আইনি ব্যবস্থা গ্রহণের শর্ত জুড়ে দিয়েছে, তাই তাদের সন্তুষ্ট করার জন্য এই ‘কসমেটিক পরিবর্তনগুলো’ করার নাটক সাজিয়ে চলেছে সরকার। বিশ্বব্যাংকও ঋণখেলাপিদের বিরুদ্ধে সরকারকে কঠোর হওয়ার শর্ত দিয়েছে বলে জানা যায়।

জনাব আ হ ম মুস্তফা কামাল অর্থমন্ত্রী হওয়ার পর তিনি চ্যালেঞ্জ দিয়েছিলেন, তাঁর আমলে খেলাপি ঋণ এক টাকাও বাড়বে না। এ জন্য অতিদ্রুত তিনি নিচের ব্যবস্থাগুলো গ্রহণ করতে বাংলাদেশ ব্যাংককে বাধ্য করেছিলেন:

১. দায়িত্ব নেওয়ার পরপরই ২০১২ সাল থেকে প্রচলিত তিন ধরনের শ্রেণীকরণের নিয়ম পরিবর্তন করে বাংলাদেশ ব্যাংক ব্যাংকিং খাতের অনাদায়ি ঋণকে শ্রেণীকরণের নতুন নিয়ম চালু করেছে: এক. পূর্বে নির্দিষ্ট মেয়াদের তিন মাস পর যেসব ঋণ মেয়াদোত্তীর্ণ হতো, সেগুলোকে ‘সাব-স্ট্যান্ডার্ড ঋণ’ শ্রেণীকরণ করা হতো, নতুন নিয়মে তিন মাসের পরিবর্তে সময়টা ছয় মাস করা হয়েছে; দুই. পূর্বে নির্দিষ্ট মেয়াদের ছয় মাসের বেশি যেসব ঋণ মেয়াদোত্তীর্ণ হতো, সেগুলোকে ‘ডাউটফুল ঋণ’ বলা হতো, নতুন নিয়মে ৯ মাস মেয়াদোত্তীর্ণ হলে ‘ডাউটফুল’ শ্রেণীকরণ হচ্ছে এবং তিন. আগের নিয়মে ৯ মাসের বেশি কোনো ঋণ খেলাপি হলে ‘মন্দ ঋণ’ শ্রেণীকরণ করা হতো, এখন এক বছর বা তার বেশি সময়ের জন্য ঋণ অনাদায়ি হলে ‘মন্দ ঋণ’ বা ‘লস’ শ্রেণীকরণ করা হচ্ছে। ২০১২ সালের নিয়মটা আন্তর্জাতিকভাবে স্বীকৃত ছিল, কিন্তু অর্থমন্ত্রীর চাপে বাংলাদেশ ব্যাংক পুরোনো শ্রেণীকরণ পদ্ধতিতে ফিরে গেল।

২. এরপরই বাংলাদেশ ব্যাংক মন্দ ঋণ ‘রাইট অফ’ বা অবলোপনের নিয়মনীতি অনেকখানি শিথিল করে নতুন প্রজ্ঞাপন জারি করল: আগের নিয়মে যেখানে পাঁচ বছরের খেলাপি মন্দ ঋণ ‘রাইট অফ’ করার যোগ্য বিবেচিত হতো, সে ক্ষেত্রে নতুন নিয়মে দুই বা তিন বছরের মন্দ ঋণও ‘রাইট অফ’ করায় কোনো বাধা থাকবে না। পাঠকদের অবগতির জন্য জানাচ্ছি, মন্দ ঋণ ‘রাইট অফ’ বা অবলোপন করার মানে হলো ওই অবলোপনকৃত মন্দ ঋণের হিসাবটা ব্যাংকের মূল ব্যালান্স শিট থেকে অপসারণ করে আরেকটি লেজারে হিসাবটা সংরক্ষণ করা।

‘রাইট অফ’ করার দুটি শর্ত হলো: এক. ওই ঋণ সুদাসলে আদায়ের জন্য ব্যাংক মামলা করবে; দুই. যে পরিমাণ ঋণ ‘রাইট অফ’ করা হয়, তার সমপরিমাণ অর্থ ‘প্রভিশনিং’ বা ‘সঞ্চিতি’ করতেই হবে। প্রভিশনিং মানে হলো ওই পরিমাণ অর্থ অন্য কাউকে ঋণ দেওয়া যাবে না। রাইট অফ করার ফলে ব্যাংকের ক্ল্যাসিফায়েড ঋণের পরিমাণ ঠিক অতটুকু কম দেখানো যাবে। অতএব, নতুন নিয়ম চালু করে ক্ল্যাসিফায়েড ঋণ কমানোর হাতিয়ার ব্যাংকগুলোর হাতে তুলে দেওয়া হলো। আর একটা সুবিধা ঘোষিত হলো, মামলা করার বাধ্যবাধকতার জন্য আগে যে সর্বনিম্ন সীমা (ফ্লোর) ছিল ৫০ হাজার টাকা, ওটাকে বাড়িয়ে ২ লাখ টাকা করা।

৩. এরপর ২৫ মার্চ ২০১৯ তারিখে অর্থমন্ত্রী ঘোষণা করলেন, মাত্র ২ শতাংশ খেলাপি ঋণ প্রথম কিস্তিতে শোধ করলে ঋণখেলাপিকে ১০ বছর সময় দেওয়া হবে, যার মধ্যে তিন মাসের কিস্তিতে মাত্র ৭ শতাংশ সুদে বাকি ঋণ শোধ করা যাবে। (পরে তিনি বললেন, সুদের হার ৯ শতাংশ হবে)।

অর্থমন্ত্রীর এসব পদক্ষেপ কার্যত খেলাপি ঋণ সমস্যাকে কার্পেটের নিচে লুকিয়ে ফেলার উদ্দেশ্যেই গৃহীত হয়েছে, যার মাধ্যমে সর্বশেষ প্রকাশিত বাংলাদেশ ব্যাংকের ক্ল্যাসিফায়েড ঋণ ১ লাখ ৩৪ হাজার কোটি টাকা থেকে ১ লাখ ২০ হাজার কোটি টাকায় নেমে গেছে। গত ফেব্রুয়ারি মাসে দেশের শীর্ষ ২০ জন ঋণখেলাপির যে তালিকা অর্থমন্ত্রী সংসদে উপস্থাপন করেছেন, তার মধ্যে দেশের পরিচিত রাঘববোয়াল ঋণখেলাপির একজনের নামও খুঁজে পাওয়া যায়নি।

তাঁরা সবাই হয়তো ২ শতাংশ খেলাপি ঋণ জমা দিয়ে নিজেদের নাম খেলাপি তালিকা থেকে গায়েব করে দিয়েছেন! অথচ আমার হিসেবে দেশের প্রকৃত খেলাপি ঋণ ইতিমধ্যে চার লাখ কোটি টাকা অতিক্রম করেছে। গত চার বছরে খেলাপি ঋণ আদায়ে কোনো গতি সঞ্চার করা যায়নি। এই বিপুল খেলাপি ঋণের প্রায় দুই-তৃতীয়াংশ অর্থঋণ আদালত, হাইকোর্ট ও সুপ্রিম কোর্টের ঝুলে থাকা মামলাগুলোর অন্তর্ভুক্ত হওয়ায় ওগুলোকে ক্ল্যাসিফায়েড ঋণের হিসাবে প্রকাশ করা যায় না।

দেশের ‘ইচ্ছাকৃত ঋণখেলাপিরা’ তাঁদের অর্থশক্তি ও রাজনৈতিক প্রভাব-প্রতিপত্তিকে ব্যবহার করে বছরের পর বছর মামলাগুলোকে ঝুলিয়ে রাখতে সমর্থ হচ্ছেন এবং এই খেলাপি ঋণের বৃহদাংশই তাঁরা দেশের বাইরে পাচার করে বিদেশে ঘরবাড়ি, ব্যবসাপাতি কিনে বহাল তবিয়তে সপরিবার দেশে-বিদেশে দিনাতিপাত করছেন। আমাদের বিচারব্যবস্থার নানা সমস্যা ও দীর্ঘসূত্রতা বিবেচনায় নিয়ে এখন প্রয়োজন সব ব্যাংকের শীর্ষ ১০ ঋণখেলাপির বিচারকে ত্বরান্বিত করার জন্য ট্রাইব্যুনাল গঠন।

ট্রাইব্যুনালের রায়ের বিরুদ্ধে আপিল করার সুযোগ নেই। তাই মামলার বিচার দ্রুত সম্পন্ন করে তাদের শাস্তি নিশ্চিত এবং সম্পত্তি ক্রোক করতে হলে ট্রাইব্যুনাল ছাড়া পথ নেই। ১৯৯৮ সালে রাষ্ট্রপতি সাহাবুদ্দীন আহমদ এই ট্রাইব্যুনাল গঠনের আহ্বান জানিয়েছিলেন। পরের বছর আবার বিচারপতি হাবিবুর রহমান একই আহ্বান জানানো সত্ত্বেও তদানীন্তন সরকার কর্ণপাত করেনি। অথচ এই দুজনই ছিলেন এ দেশের প্রধান বিচারপতি।

২০০১ সালে বিএনপি-জামায়াত জোট ক্ষমতাসীন হওয়ার পর আর কাউকে দেউলিয়া ঘোষণা করা হয়নি। ২৪ বছর ধরে দেউলিয়া আদালতটি ঘুমিয়ে রয়েছে। দেশের সাবেক অর্থমন্ত্রী প্রয়াত আবুল মাল আবদুল মুহিত অর্থঋণ আদালতের রায়ের আপিল মামলাগুলোর দ্রুত নিষ্পত্তির লক্ষ্যে হাইকোর্টে কয়েকটি ‘ডেজিগনেটেড বেঞ্চ’ স্থাপনের জন্য কয়েকবার প্রয়াস চালিয়ে ব্যর্থ হয়েছিলেন, সরকারের শীর্ষ পর্যায় থেকে তাঁর ওই সুপারিশে কোনো সাড়া মেলেনি।

এখন দেশের জনগণের মধ্যে একটা বিষয়ে বিশ্বাস সৃষ্টি হয়েছে যে খেলাপি ঋণের বড় অংশই বিদেশে পাচার হয়ে যাচ্ছে। দেশের প্রবাসীদের রেমিট্যান্সের অধিকাংশই যেহেতু হুন্ডি–ব্যবস্থার মাধ্যমে দেশে আসছে, তাই ব্যাংকঋণ হুন্ডি প্রক্রিয়ায় বিদেশে পাচার হওয়া এখন একেবারেই সহজ হয়ে গেছে। ইচ্ছাকৃত ঋণখেলাপিদের মধ্যে ব্যাংকের মালিক, পরিচালক, বড় ব্যবসায়ী ও শিল্পপতিরাই যেহেতু সবচেয়ে বেশি ব্যাংকঋণ নেওয়ার একচ্ছত্র সুবিধা ভোগ করে চলেছেন, তাই তাঁদের সুবিধাগুলো কাটছাঁট করে খেলাপি ঋণ কমানো যেতে পারে বলে ধারণা গড়ে ওঠাই স্বাভাবিক। কিন্তু ট্রাইব্যুনাল করা ছাড়া খেলাপি ঋণ সমস্যার সমাধান পাওয়া যাবে না।

ড. মইনুল ইসলাম অর্থনীতিবিদ ও সাবেক অধ্যাপক, অর্থনীতি বিভাগ, চট্টগ্রাম বিশ্ববিদ্যালয়