মূল্যস্ফীতি মোকাবিলা

যুক্তরাষ্ট্রে নীতি সুদহার বৃদ্ধিতে ডলারের দামও বাড়ছে

এবারের মূল্যস্ফীতি ঠিক চাহিদাজনিত নয়, বরং সরবরাহব্যবস্থার সংকটজনিত। সে জন্য মূল্যস্ফীতির হার কমছে না।

মহামারি শুরুর পর বিশ্ব অর্থনীতি উচ্চ মূল্যস্ফীতির সংকটে পড়েছে। করোনাজনিত সমস্যা থেকে অর্থনীতিকে ঘুরিয়ে দাঁড় করাতে যে বিপুল আর্থিক প্রণোদনা দিয়েছিল উন্নত দেশগুলো, তার জেরে চাহিদার সূচক অনেকটাই ওপরে উঠে যায়। চলমান মূল্যস্ফীতির প্রাথমিক কারণ এটাই। সঙ্গে ছিল সরবরাহ সংকট।

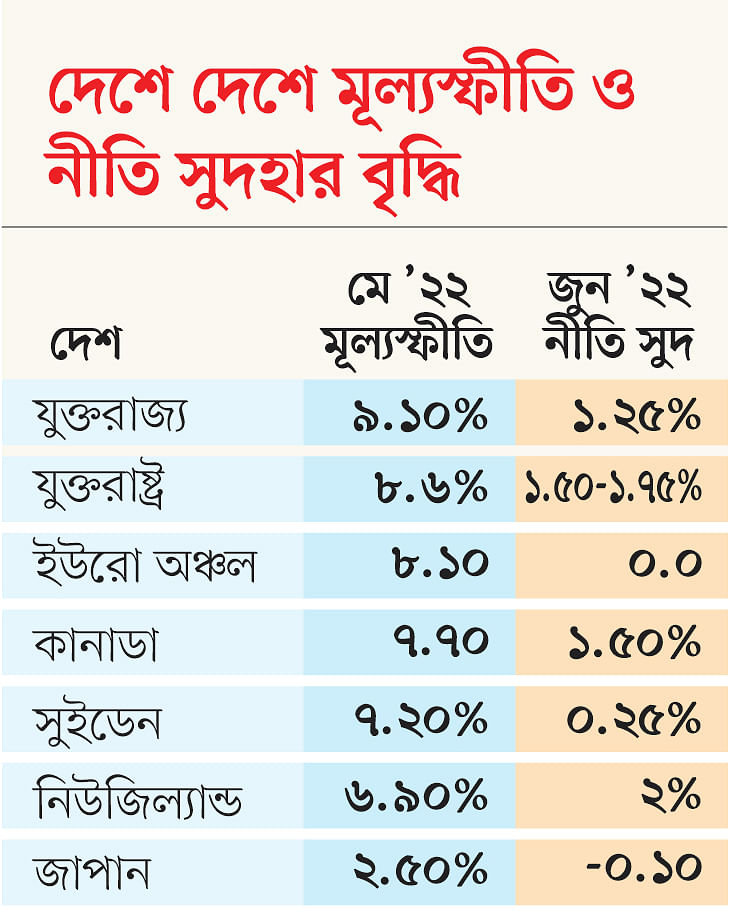

তবে বিশ্ব অর্থনীতি এর মধ্যেই ঘুরে দাঁড়াচ্ছিল, কিন্তু তখনই শুরু হয় রাশিয়া-ইউক্রেন যুদ্ধ। ফলে দেশে দেশে মূল্যস্ফীতি রেকর্ড উচ্চতায় উঠেছে। এই বাস্তবতায় কেন্দ্রীয় ব্যাংকের হাতে একটি অস্ত্র আছে—নীতি সুদহার বৃদ্ধি। বিশ্বের প্রায় সব বড় দেশের কেন্দ্রীয় ব্যাংক গত কয়েক মাসে নীতি সুদহার বৃদ্ধি করেছে। কিন্তু উন্নত দেশে নীতি সুদহার বৃদ্ধির নেতিবাচক প্রভাব পড়ছে উন্নয়নশীল দেশগুলোতে।

কেন্দ্রীয় ব্যাংক মুদ্রা সরবরাহ কমিয়ে মূল্যস্ফীতির রাশ টানার চেষ্টা করে। নীতি সুদহার বৃদ্ধি করা হলে অর্থ আরও দামি হবে; অর্থাৎ ঋণের সুদহার বৃদ্ধি পাবে, বাজারে চাহিদায় টান পড়বে আর অর্থনৈতিক পুনরুদ্ধার ক্ষতিগ্রস্ত হবে। পৃথিবীর সবচেয়ে প্রভাবশালী কেন্দ্রীয় ব্যাংক যুক্তরাষ্ট্রের ফেডারেল রিজার্ভ নীতি সুদহার বৃদ্ধির নেতৃত্ব দিচ্ছে। মহামারির মধ্যে তারাই প্রথম নীতি সুদহার বৃদ্ধি করে। বিনিয়োগকারীরা ধারণা করছেন, এ বছর প্রতিটি প্রান্তিকেই ফেড দশমিক ২৫ শতাংশ হারে নীতি সুদহার বৃদ্ধি করবে। সব মিলিয়ে ২০২২ সালে ফেড ১ দশমিক ৫০ শতাংশ সুদ বৃদ্ধি করতে পারে। দ্য ইকোনমিস্ট ধারণা করছে, ৫৮টি দেশে আগামী ৩ বছরে সুদহার বাড়বে। এ ছাড়া যুক্তরাষ্ট্রের পাঁচ বছর মেয়াদি ট্রেজারি বন্ডের সুদহারও বেড়েছে।

তবে কেন্দ্রীয় ব্যাংক মূল্যস্ফীতি নিয়ন্ত্রণ করতে গেছে আর অর্থনীতিতে মন্দাভাব তৈরি হয়নি, এমন নজির কম। এর আগে যুক্তরাষ্ট্রের মূল্যস্ফীতি ৫ শতাংশ থেকে নামাতে গিয়ে চাহিদায় টান পড়েনি, সর্বশেষ তেমন ঘটনা দেখা গেছে ৭০ বছর আগে। অর্থাৎ মূল্যস্ফীতি নিয়ন্ত্রণ করতে গেলে অর্থনীতি গতি হারিয়ে ফেলে। যুক্তরাষ্ট্র, যুক্তরাজ্যসহ ইউরোপীয় ইউনিয়নে এখন এই পরিস্থিতির সৃষ্টি হয়েছে। মানুষ একদিকে মূল্যস্ফীতির ধাক্কা সামলাতে ব্যয় কমিয়ে দিয়েছে, অন্যদিকে মুদ্রার প্রবাহ কমে যাচ্ছে। ফলাফল, চলতি বছরের শেষ প্রান্তিকে বিশ্বজুড়ে মন্দার আশঙ্কা।

মূল্যস্ফীতির লক্ষ্যমাত্রা

প্রথাগতভাবে কেন্দ্রীয় ব্যাংকের অন্যতম প্রধান কাজ মূল্যস্ফীতি নিয়ন্ত্রণে রাখা, এমন কথা বহুল প্রচলিত। তবে আনুষ্ঠানিকভাবে কেবল ১৯৯০ সালে রিজার্ভ ব্যাংক অব নিউজিল্যান্ড প্রথম মূল্যস্ফীতির লক্ষ্যমাত্রা নির্ধারণ করে। এরপর ব্যাংক অব জাপান মূল্যস্ফীতির বৈশ্বিক লক্ষ্যমাত্রা নির্ধারণ করে ২ শতাংশ, যদিও বাংলাদেশের মতো উন্নয়নশীল দেশের ক্ষেত্রে তা ৫ শতাংশ। কিন্তু কেন্দ্রীয় ব্যাংকের এমন মূল্যস্ফীতির লক্ষ্যমাত্রা থাকা ঠিক কি না, তা নিয়ে তর্কবিতর্ক আছে।

ফাইন্যান্সিয়াল টাইমস–এ প্রকাশিত এক রচনায় অর্থনীতিবিষয়ক লেখক এডওয়ার্ড চ্যান্সেলর বলেন, ‘এভাবে কেন্দ্রীয় ব্যাংকের মূল্যস্ফীতির লক্ষ্যমাত্রা নির্ধারণ করা হলে তার কার্যক্রম সীমিত হয়ে পড়ে। তার পক্ষে তখন ক্রিটিক্যাল চিন্তা করা কঠিন হয়ে পড়ে। তারা তখন বলতে পারে, “আমরা তো লক্ষ্যমাত্রার মধ্যেই আছি।” তবে লক্ষ্যমাত্রা বিষয়টি যে কৃত্রিম, তা বিভিন্ন দেশের কেন্দ্রীয় ব্যাংকের আচরণেই বোঝা যাচ্ছে। বিষয়টি হলো, মূল্যস্ফীতি যে হারে বাড়ছে, নীতি সুদহার সেই হারে বাড়ছে না। জুন মাসে যুক্তরাষ্ট্রের মূল্যস্ফীতি ৯ শতাংশ পেরিয়ে গেলেও নীতি সুদহার বৃদ্ধির ক্ষেত্রে ফেডারেল রিজার্ভ এখনো সংযত, যদিও বিশ্বের বিভিন্ন দেশের কেন্দ্রীয় ব্যাংকগুলোর মধ্যে ফেডই সবচেয়ে আগ্রাসী। চলতি বছর জুন মাস পর্যন্ত তারা নীতি সুদহার বৃদ্ধি করেছে ১ দশমিক ৫ শতাংশ।’

নোবেলজয়ী মার্কিন অর্থনীতিবিদ জোসেফ স্টিগলিৎস প্রজেক্ট সিন্ডিকেটের এক নিবন্ধে লিখেছেন, এখন বিভিন্ন দেশের কেন্দ্রীয় ব্যাংকগুলো গণহারে সুদহার বাড়ালে বিষয়টি ওভারডোজের মতো হবে। চাহিদা হ্রাস করে বা বেকারত্বের হার বাড়তে দিয়ে সরবরাহব্যবস্থায় ব্যাঘাত ঘটানোর মানে হয় না। এই নীতি কিছুদিন চললে মূল্যস্ফীতি নিয়ন্ত্রণে আসবে ঠিক, কিন্তু তাতে মানুষের জীবন বিপর্যস্ত হবে, বিশেষ করে নিম্ন আয়ের মানুষের।

সে জন্য স্টিগলিৎসের মত হলো সরবরাহব্যবস্থার কার্যকারিতা বৃদ্ধিতে সুনির্দিষ্ট কাঠামোগত ও রাজস্ব নীতি গ্রহণ করা। গরিবদের খাদ্যসহায়তার পাশাপাশি জ্বালানিতে ভর্তুকি দেওয়া এবং মূল্যস্ফীতি সমন্বয় করে কর হ্রাস করা। আর যেসব খাত মহামারিতে বড় দাঁও মেরেছে, তাদের কর বৃদ্ধি করে ভর্তুকির অর্থায়ন করা।

যুক্তরাষ্ট্রে নীতি সুদহার বৃদ্ধির প্রভাব

এদিকে যুক্তরাষ্ট্রে নীতি সুদহার বৃদ্ধির আরেকটি ফল হচ্ছে, সে দেশে ট্রেজারি বন্ডের সুদহার বৃদ্ধি পাওয়া। এর ফলে বিনিয়োগকারীরা আর টালমাটাল সময়ে উন্নয়নশীল দেশগুলোতে বিনিয়োগে আগ্রহী হচ্ছেন না। তাঁরা ভাবছেন, যুক্তরাষ্ট্রের ট্রেজারি বন্ডে বিনিয়োগ করাই ভালো, আরামে সুদ খাওয়া যাবে। আর তাঁরা ভারতের মতো বৃহৎ দেশ থেকে বিনিয়োগ প্রত্যাহার করে নেওয়ায় বিশ্বজুড়েই হার্ড কারেন্সি হিসেবে ডলারের সংকট তৈরি হয়েছে। ফলে ডলারের বিনিময়মূল্য বাড়ছে, দেশে দেশে স্থানীয় মুদ্রার দরপতন হচ্ছে। বিনিময়মূল্য বৃদ্ধির কারণে আমদানি ব্যয়বহুল হচ্ছে, পরিণামে, অবধারিতভাবে মূল্যস্ফীতির হার বাড়ছে। আবার যেসব কোম্পানি নেট দায় ডলারের সাপেক্ষে নির্ধারিত হয়, তাদের মুনাফা কমবে। অর্থাৎ যুক্তরাষ্ট্র নিজ দেশে মূল্যস্ফীতি মোকাবিলায় যে পদক্ষেপ নিচ্ছে, তার জেরে অনেক দেশে উল্টো মূল্যস্ফীতি বাড়ছে।

এদিকে নীতি সুদহার বৃদ্ধি করে সামগ্রিকভাবে কাজ হচ্ছে না। কারণ, এই মূল্যস্ফীতি মূলত চাহিদাজনিত নয়, সরবরাহব্যবস্থার সংকটজনিত। সে জন্য মূল্যস্ফীতির হার তো কমছে না, বরং উল্টো দিকে অর্থনীতির অস্বস্তি বাড়ছে। এই পরিস্থিতিতে রাশিয়া-ইউক্রেন যুদ্ধ বন্ধের উদ্যোগ নেওয়া মূল কাজ বলেই মনে করেন বিশ্লেষকেরা। যুদ্ধ বন্ধ না হলেও যেন আলোচনার মাধ্যমে সরবরাহব্যবস্থা সচল রাখা যায়, তার উদ্যোগ নেওয়া জরুরি।

তবে এ বছর নয়, আইএমএফ মনে করছে, ২০২৩ সালে যুক্তরাষ্ট্রসহ অনেক দেশে মন্দা শুরু হতে পারে।

সূত্র: ফাইন্যান্সিয়াল টাইমস, আইএমএফ