মূল্যস্ফীতির বিপদ যেভাবে দুনিয়াজুড়ে

গত মে মাসের প্রথম সপ্তাহে ৯১ বছর বয়সী উদ্যোক্তা ওয়ারেন বাফেট সবাইকে সতর্ক করে দিয়ে বলেছিলেন, ‘এখনই প্রস্তুতি নিন, প্রকাণ্ড মূল্যস্ফীতি ধেয়ে আসছে।’ শেষ পর্যন্ত মূল্যস্ফীতি ঠিকই ধেয়ে এসেছে। আর এতে সবচেয়ে বেশি চিন্তিত ওয়ারেন বাফেটের নিজের দেশই, যুক্তরাষ্ট্র। তাদের মূল্যস্ফীতির হার ৯ শতাংশ ছাড়িয়ে যায়, যা গত ৪০ বছরের মধ্যে সর্বোচ্চ।

১০ শতাংশের বেশি মূল্যস্ফীতি নিয়ে চাপে আছে যুক্তরাষ্ট্রের মিত্র যুক্তরাজ্যও। জীবনযাত্রার ব্যয় নিয়ে চাপে আছে বাংলাদেশের মানুষও। আসলে প্রায় চার দশক পরে আবারও উচ্চ মূল্যস্ফীতির সময়ে ঢুকে পড়েছে সমগ্র বিশ্ব। বিশ্ব অর্থনীতির এখন সবচেয়ে বড় চ্যালেঞ্জ মূল্যস্ফীতি নিয়ন্ত্রণ।

মূল্যস্ফীতিকে কেন এত ভয়

যদি প্রশ্ন করা হয় অর্থনীতিতে সবচেয়ে অজনপ্রিয় সূচক কোনটি। উত্তর একটাই, মূল্যস্ফীতি। মানুষের জীবনযাত্রাকে সবচেয়ে প্রভাবিত করে এ সূচক। সরকারও সবচেয়ে বেশি ভয় পায় মূল্যস্ফীতিকেই। সূচকটি একটা সরকারকে সহজেই অজনপ্রিয় করে তুলতে পারে। আসলে কেউই চায় না মূল্যস্ফীতি বাড়ুক।

মূলত নির্দিষ্ট একটি সময়ে মূল্যস্তর বেড়ে যাওয়াই হচ্ছে মূল্যস্ফীতি। এভাবে বলা যায়, যত পণ্য কিনি তার গড় মূল্য বেড়ে গেল, কিন্তু আয় থেকে গেল একই রকম। যাঁদের আয় কম বা সীমিত, তাঁরাই মূল্যস্ফীতির কারণে সবচেয়ে বেশি কষ্টে থাকে। মূল্যস্ফীতি ঘটলে সঞ্চয়ও নিরুৎসাহিত হয়।

চাহিদা বাড়লে যে মূল্যস্ফীতি হয়, তাকে বলে চাহিদাজনিত বা ডিমান্ড পুল মূল্যস্ফীতি। আবার যেসব উপকরণ দিয়ে পণ্য উৎপাদন করা হয়, তার দাম বাড়লে উৎপাদন খরচ বেড়ে যায়। এতে পণ্যের দাম বাড়লে তাকে বলা হয় ব্যয় বৃদ্ধিজনিত বা কস্ট পুশ মূল্যস্ফীতি।

সঞ্চয় করা অর্থের মান কমে যায়। ধরা যাক ব্যাংকে সঞ্চয় রেখে সুদ বা মুনাফা পাওয়া গেল ৬ শতাংশ। এখন মূল্যস্ফীতি যদি বেড়ে ৭ শতাংশ হয়, তাহলে প্রকৃত আয় ঋণাত্মক হয়ে পড়ে। তখন অনেকেই সঞ্চয় না রেখে অর্থ খরচ করেন। আবার অনেকে বাধ্য হয়েও সঞ্চয় ভেঙে খান। সঞ্চয় কমে যাওয়া মানেই বিনিয়োগ হ্রাস। বিনিয়োগ কমে যাওয়া মানেই অর্থনীতির ক্ষতি।

আবার অনেকে নিরাপত্তার জন্য এমন সব খাতে বিনিয়োগ করেন যা অর্থনীতির জন্য ভালো কিছু বয়ে আনে না। সাধারণত দেখা গেছে, অনিশ্চয়তার সময় সোনা, জমি বা ফ্ল্যাটের মতো অনুৎপাদনশীল পণ্যের বিক্রি বেড়ে যায়। অনেকে মনে করেন, যেহেতু টাকার মান কমে যাচ্ছে, সুতরাং এমন সব পণ্য কিনে রাখা ভালো, যার দাম সহজে কমবে না। সুতরাং মূল্যস্ফীতির ক্ষতি প্রায় সব ক্ষেত্রেই।

মূল্যস্ফীতি যেভাবে এল

১৫৬৬ সালের কথা। ফরাসি অর্থনীতিবিদ জঁ দে মলেসত্রইত ছিলেন ফ্রান্সের রাজা ও প্রেসিডেন্টের পাবলিক অ্যাকাউন্ট কমিশনের একজন উপদেষ্টা। দ্রব্যমূল্য বৃদ্ধি এবং ধাতব মুদ্রার মান ক্রমে কমে যাওয়ার কারণ নিয়ে তিনি তদন্ত বা অনুসন্ধানে নেমেছিলেন। তখন কাগুজে নোট ছিল না। আর কয়েন বা মুদ্রা সোনা ও রুপার মতো দামি ধাতব পদার্থ দিয়ে তৈরি করা হতো। অনুসন্ধান শেষে তিনি বলেছিলেন, মূল্যস্ফীতি নিছক বিভ্রম ছাড়া আর কিছুই না। আসলে মুদ্রার ধাতবের মানই কমে গেছে। আর এ কারণেই সবকিছুর দর বেড়ে গেছে। সে সময় সরকারের বিরুদ্ধেও অভিযোগ ছিল যে কয়েন বা মুদ্রা তৈরির সময় আগের চেয়ে কম সোনা বা রুপা মেশানো হচ্ছে।

এর ঠিক দুই বছর পর জঁ বোডিন নামের একজন ফরাসি আইনজ্ঞ ‘রেসপন্স টু দ্য প্যারাডক্স অব মলেসত্রইত’ শিরোনামে একটি লেখা প্রকাশ করলেন। তিনি বিরোধিতা করলেন মলেসত্রইতকে। তিনি বললেন, ইউরোপে অতিরিক্ত সোনা ও রুপা ঢুকে পড়ার কারণেই মূল্যস্ফীতির চাপ বেড়েছে। তখন দক্ষিণ আমেরিকাজুড়ে ছিল স্পেনের উপনিবেশ।

সেসব স্থানে রুপার খনি পাওয়া যাচ্ছিল। এর আগে ১৪৯২ সালে ক্রিস্টোফার কলম্বাস আমেরিকা আবিষ্কার করেন। সেখান থেকেও মূল্যবান ধাতব ইউরোপে আসছিল। প্রচুর সোনা ও রুপা আসার কারণেই সমস্যা তৈরি হয়েছে বলেছিলেন জঁ বোডিন। তিনি বলেছিলেন, আগের তুলনায় সোনা ও রুপার সরবরাহ বেড়েছে আড়াই গুণ। এটাই মূল্যস্ফীতির মূল কারণ। কারণ, অর্থ সরবরাহ বেড়েছিল, সে তুলনায় উৎপাদন বাড়েনি।

পরে অর্থনীতিবিদেরা মেনে নিয়েছিলেন বোডিনের এই তত্ত্বকে। বলা হয় এটাই প্রথম অর্থের পরিমাণ তত্ত্ব, যার মাধ্যমে মূল্যস্ফীতি বিশ্লেষণ করা হয়। পরে এটাকেই অর্থনীতিবিদেরা আরও উন্নত করেছেন। তাঁদের মধ্যে আছেন ১৭৫২ সালে ডেভিড হিউম, ১৯১১ সালে আরভিং ফিশার, ১৯৩৬ সালে জন মেনার্ড কেইনস এবং ১৯৫৬ সালে মিলটন ফ্রিডম্যান।

মূল্যস্ফীতি কেন হয়

তাত্ত্বিকভাবে মূল্যস্ফীতি কেন হয়, এ নিয়ে দুটি তত্ত্ব রয়েছে। যেমন অর্থের পরিমাণ তত্ত্ব এবং বাড়তি চাহিদা তত্ত্ব। প্রথমটি হচ্ছে, বাজারে অর্থ সরবরাহ বাড়লে বিভিন্ন পণ্যের দাম বাড়ে। তাতে পণ্য আগের মতোই থাকে, কিন্তু মানুষের হাতে টাকা বেড়ে যায়। আর বাড়তি চাহিদা তত্ত্বটি হচ্ছে অর্থ ও পণ্য উৎপাদন আগের মতোই আছে, কিন্তু মানুষ বেড়ে গেছে, এতে চাহিদাও বেড়েছে। এতে মূল্যস্ফীতি ঘটে।

আবার কারণ হিসেবেও মূল্যস্ফীতি দুই ধরনের। যেমন: চাহিদা বাড়লে যে মূল্যস্ফীতি হয়, তাকে বলে চাহিদাজনিত বা ডিমান্ড পুল মূল্যস্ফীতি। আবার যেসব উপকরণ দিয়ে পণ্য উৎপাদন করা হয়, তার দাম বাড়লে উৎপাদন খরচ বেড়ে যায়। এতে পণ্যের দাম বাড়লে তাকে বলা হয় ব্যয় বৃদ্ধিজনিত বা কস্ট পুশ মূল্যস্ফীতি। মূল্যস্ফীতি সাধারণত খাদ্য মূল্যস্ফীতি এবং খাদ্যবহির্ভূত মূল্যস্ফীতি—এই দুভাবে ভাগ করা হয়।

মূল্যস্ফীতিকে আরও দুই ভাগে ভাগ করা যায়। যেমন মৃদু মূল্যস্ফীতি ও অতি মূল্যস্ফীতি। মৃদু অর্থাৎ মূল্যস্ফীতি যখন আস্তে আস্তে বাড়ে, তখন মানুষও আস্তে আস্তে এর সঙ্গে মানিয়ে নেয়, আয় বাড়ায়, উৎপাদকেরা বিনিয়োগ করে। এতে দেশের উন্নতি হয়। কিন্তু লাফিয়ে লাফিয়ে বাড়লে এর সঙ্গে কেউই তাল মেলাতে পারে না। ফলে মানুষের প্রকৃত আয় কমে। মানুষের জীবনযাত্রার মান খারাপ হয়ে যায়। এই লাফিয়ে লাফিয়ে বেড়ে যাওয়াকেই বলে অতি মূল্যস্ফীতি।

মূল্যস্ফীতির ইতিহাস

ইতিহাস বলছে, তৃতীয় শতাব্দীতে রোমান সাম্রাজ্যে বড় ধরনের মূল্যস্ফীতি দেখা দিয়েছিল। এটাকেই বিশ্বে প্রথম মূল্যস্ফীতির ঘটনা বলা হয়। চীনে বড় ধরনের মূল্যস্ফীতি ঘটে চতুর্দশ শতাব্দীতে, মুদ্রার বদলে পেপার নোট চালু করার পর। আর ইউরোপসহ অন্যত্র উচ্চ মূল্যস্ফীতির অভিজ্ঞতা ষোড়শ শতাব্দীতে। মূলত এ সময় থেকেই মূল্যস্ফীতির তাত্ত্বিক ব্যাখ্যা শুরু।

উনিশ শতকটি ছিল ব্যতিক্রম। মূল্যস্ফীতি তো ছিলই না, বরং ছিল উল্টো, যাকে বলে ডিফ্লেশন। নেপোলিয়ান বোনাপার্টের পরাজয়ের সেই ১৮১৫ সালের ওয়াটারলু যুদ্ধের পর থেকে ১৯১৪ সালে প্রথম মহাযুদ্ধ শুরুর আগ পর্যন্ত মূল্যস্ফীতি তেমন ছিল না বললেই চলে। উনিশ শতকে উচ্চ মূল্যস্ফীতি কেবল ছিল যুক্তরাষ্ট্রে, গৃহযুদ্ধের কারণে। কিন্তু যুদ্ধের পরপরই মূল্যস্ফীতির চাপ কমে গিয়েছিল।

বিংশ শতাব্দী ছিল উচ্চ মূল্যস্ফীতির শতক। এই শতকে মানুষ জীবনযাপনের মান যেমন বেড়েছে, মূল্যস্ফীতির চাপে মানুষের ভোগান্তিও বেড়েছে। এই শতকে অতি মূল্যস্ফীতি দেখা গিয়েছিল জার্মানিতে, প্রথম বিশ্বযুদ্ধের পর। ১৯২২ থেকে ১৯২৩ সালের মধ্যে জার্মানির মূল্যস্ফীতি বেড়ে হয়েছিল ৩২২ শতাংশ।

দ্বিতীয় বিশ্বযুদ্ধের পর হাঙ্গেরির পরিস্থিতি ছিল আরও খারাপ। ১৯৪৫ সালের আগস্ট থেকে ১৯৪৬ সালের জুলাইয়ের মধ্যে দেশটির মূল্যস্ফীতি বেড়েছিল ১৯০০০ শতাংশ। অর্থাৎ প্রতিদিন বেড়েছে ১৯ শতাংশ হারে। কয়েক বছর আগেও জিম্বাবুয়েতে মূল্যস্ফীতি ছিল ৩৭০০ শতাংশ।

দেশে সর্বোচ্চ মূল্যস্ফীতি কবে

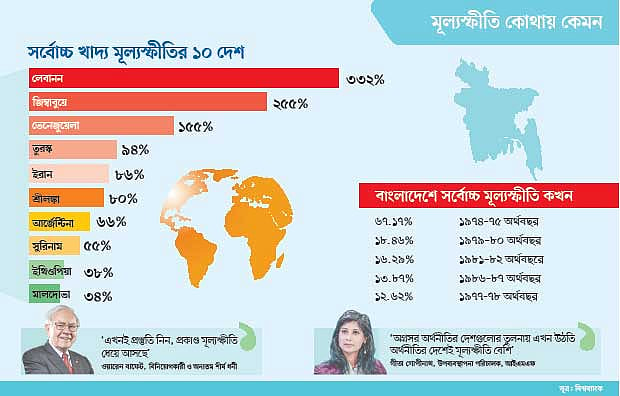

বাংলাদেশ পরিসংখ্যান ব্যুরোর (বিবিএস) পরিসংখ্যান বলছে, ১৯৭৪ সালের দুর্ভিক্ষের বছরে দেশের মূল্যস্ফীতি ছিল ৬৭ দশমিক ১৭ শতাংশ। সেটাই দেশের সর্বোচ্চ মূল্যস্ফীতির তথ্য। ১৯৭৪-৭৫ অর্থবছরে খাদ্যপণ্যে মূল্যস্ফীতি ছিল ৭৬ দশমিক ৮৯ শতাংশ, খাদ্যবহির্ভূত পণ্যে ৫০ দশমিক ৭৯ শতাংশ। স্বাধীনতার পর প্রথম ভিত্তি বছর ঠিক করা হয়েছিল ১৯৭৩-৭৪। হিসাবটি এই ভিত্তি বছর ধরেই।

দেশে দ্বিতীয় সর্বোচ্চ মূল্যস্ফীতি হয়েছিল ১৯৭৯-৮০ অর্থবছরে, ১৮ দশমিক ৪৬ শতাংশ। এর মধ্যে খাদ্যসূচকে ২১ দশমিক ৪১ শতাংশ ও খাদ্যবহির্ভূত পণ্যে ১৪ দশমিক ৬০ শতাংশ। তৃতীয় সর্বোচ্চ মূল্যস্ফীতি ১৯৮১-৮২ অর্থবছরে। ওই সময়ে মূল্যস্ফীতি ছিল ১৬ দশমিক ২৯ শতাংশ। এর মধ্যে খাদ্যে ছিল ১৭ দশমিক ৭৬ শতাংশ এবং খাদ্যবহির্ভূত পণ্যে ১৩.৯৮ শতাংশ।

এরশাদের সময় প্রথমবারের মতো অর্থনীতিতে ভিত্তি বছর পরিবর্তন হয়। নতুন ভিত্তি বছর হয় ১৯৮৫-৮৬। আর ১৯৮৬-৮৭ অর্থবছরেই এরপরের সর্বোচ্চ মূল্যস্ফীতি ঘটে। এ সময় সার্বিক মূল্যস্ফীতি ছিল ১৩ দশমিক ৮৭ শতাংশ। এর মধ্যে খাদ্যপণ্যে ১৫ দশমিক ৪৪ শতাংশ আর খাদ্যবহির্ভূত পণ্যে ১১ দশমিক ০৩ শতাংশ। দেশের পঞ্চম সর্বোচ্চ মূল্যস্ফীতি ১৯৭৭-৭৮ অর্থবছরে, ১২ দশমিক ৬২ শতাংশ।

এর মধ্যে খাদ্যসূচকেই ছিল ১৫ দশমিক ৬৪ শতাংশ। এর পরের সর্বোচ্চ মূল্যস্ফীতিটি ২০ বছর পরের, ২০০৭-০৮ অর্থবছরে। তখন ক্ষমতায় সেনাসমর্থিত তত্ত্বাবধায়ক সরকার। সে সময় মূল্যস্ফীতির হার ছিল ১২ দশমিক ৩০ শতাংশ, আর ভিত্তি বছর ছিল ২০০৫-০৬। এর মধ্যে খাদ্যসূচকে ছিল ১৬ দশমিক ৭২ শতাংশ এবং খাদ্যবহির্ভূত পণ্যে ৬ দশমিক ৩৫ শতাংশ।

এরপর দেশের অর্থনীতি অনেক এগিয়েছে, বেড়েছে প্রবৃদ্ধি ও মাথাপিছু আয়। বাংলাদেশ পরিণত হয়েছে মধ্যম আয়ের দেশে। স্বল্পোন্নত দেশ থেকেও বের হয়ে যাবে বাংলাদেশ। মানুষের খাদ্যাভ্যাসে পরিবর্তন এসেছে। কিন্তু এখনো ভিত্তি বছর সেই ২০০৫-০৬ রয়ে গেছে।

ফলে সরকার যে মূল্যস্ফীতির হার প্রকাশ করে, তা নিয়ে সংশয় প্রকাশ করছেন অর্থনীতিবিদেরা। গত জুলাই মাসে দেশে মূল্যস্ফীতি ছিল ৭ দশমিক ৪৮ শতাংশ, যা গত ১১ বছরের মধ্যে সর্বোচ্চ। এর পরে জ্বালানি তেলের দাম ৪২ থেকে ৫১ শতাংশ পর্যন্ত বাড়ানো হয়েছে। এর প্রভাবে বেড়ে গেছে সবকিছুর দর। সুতরাং বাংলাদেশ পরিসংখ্যান ব্যুরো (বিবিএস) আগস্ট মাসে মূল্যস্ফীতি কতটা বাড়ায়, সেটাই দেখার বিষয়।

এবার সর্বনিম্ন মূল্যস্ফীতির খবর। দেশে সর্বনিম্ন মূল্যস্ফীতি ছিল ১ দশমিক ৯৪ শতাংশ, ২০০০-০১ অর্থবছরে। এর চেয়ে বেশি মূল্যস্ফীতি ছিল ১৯৭৬-৭৭ অর্থবছরে, ২ দশমিক ৪২ শতাংশ। এর পরেরটি দুই সর্বনিম্ন মূল্যস্ফীতি হচ্ছে ২ দশমিক ৭৪ শতাংশ, ১৯৯২-৯৩ অর্থবছরে এবং ১৯৯৯-২০০০ অর্থবছরে, ২ দশমিক ৭৯ শতাংশ।

আবারও মূল্যস্ফীতির রাজত্বে

অর্থনীতির সবচেয়ে অজনপ্রিয় সূচকটি বিশ্বব্যাপীই আবার ফিরে এসেছে। আইএমএফের প্রথম উপব্যবস্থাপনা পরিচালক গীতা গোপীনাথ গত শুক্রবার অর্থনীতি নিয়ে এক আন্তর্জাতিক সম্মেলনে সতর্ক করে দিয়ে বলেছেন, এবারের মূল্যস্ফীতির আচরণ ভিন্ন এবং সহজে তা নিয়ন্ত্রণে আনা যাবে না। তিনি আরও বলেছেন, অগ্রসর অর্থনীতির দেশগুলোর তুলনায় এখন উঠতি অর্থনীতির দেশেই মূল্যস্ফীতি বেশি।

অনেকগুলো কারণে এবার মূল্যস্ফীতির চাপ বেড়েছে। মূল কারণ দুটি অতিমারি ও যুদ্ধ। অতিমারির সময় শ্রম সরবরাহ কমে যায় এবং উৎপাদনও হ্রাস পায়। অথচ একই সময়ে দেওয়া হয়েছে প্রণোদনার বিপুল অর্থ, যা মূল্যস্ফীতি বাড়িয়েছে। অতিমারির প্রকোপ কমে যাওয়ায় চাহিদা বৃদ্ধি পেতে সরবরাহ ব্যবস্থার উন্নতি না হওয়ায় উৎপাদন খরচ বেড়ে যায়।

ইউক্রেন-রাশিয়ার মধ্যে যুদ্ধ শুরু হলে বৃদ্ধি পায় জ্বালানি তেলের দর। এতে মূল্যস্ফীতি অনেকটাই নিয়ন্ত্রণহীন হয়ে পড়ে। গীতা গোপীনাথ বলেছেন, এ অবস্থায় মূল্যস্ফীতি নিয়ন্ত্রণ করা না গেলে সামাজিক অস্থিরতা বাড়তে পারে, বিশেষ করে স্বল্প আয়ের দেশগুলোতে। মূল্যস্ফীতির লাগাম টেনে ধরতে কেন্দ্রীয় ব্যাংকগুলোকেই মুদ্রানীতির সাহায্য নিয়ে মূল ভূমিকা পালন করতে হবে বলে গীতা গোপীনাথ মনে করেন। পাশাপাশি কমাতে হবে মূল্যস্ফীতির প্রত্যাশা। কেননা, মূল্যস্ফীতি বাড়বে—এই প্রত্যাশা থাকলে মূল্যস্ফীতি নিয়ন্ত্রণ কঠিন হয়ে পড়ে।

কী করতে হবে

নিউজিল্যান্ডের অর্থনীতিবিদ উইলিয়াম ফিলিপস ১৯৫৮ সালে মূল্যবৃদ্ধির সঙ্গে বেকারত্বের একটি বিপরীতমুখী সম্পর্কের কথা লিখেছিলেন। তিনি বলেছিলেন, অর্থনীতি চাঙা থাকলে ভোগ্যপণ্যের চাহিদা বাড়ে, তখন শ্রমের চাহিদাও বৃদ্ধি পায়। এতে মজুরি বাড়বে, জিনিসপত্রের দাম বাড়বে, তবে কমবে বেকারত্ব। মূল্যবৃদ্ধি ও বেকারত্বের এই বিপরীতমুখী প্রবণতাকেই ফিলিপসের নাম অনুসারে বলা হয় ‘ফিলিপস রেখা’। বিশ্বের কেন্দ্রীয় ব্যাংকগুলো রেখাটিকে গুরুত্ব দেয়।

আবার স্ট্যানফোর্ড ইউনিভার্সিটির জন টেলর মূল্যস্ফীতির সময় সুদের হার বাড়িয়ে বা কমিয়ে অর্থ সরবরাহ নিয়ন্ত্রণ পদ্ধতির কথা বলেছিলেন। এ অনুযায়ী, মূল্যস্ফীতির আশঙ্কা তৈরি হলে কেন্দ্রীয় ব্যাংক বাজারের চাহিদা কমানোর জন্য সুদের হার বাড়িয়ে দেয়। এতে লোকজন কেনাকাটা কমিয়ে দেন, বিনিয়োগ হ্রাস পায়।

এতে মূল্যস্ফীতির চাপ কমে আসে। আবার অর্থনৈতিক মন্দা দেখা দিলে কেন্দ্রীয় ব্যাংক সুদের হার কমিয়ে অর্থ সরবরাহ বাড়ানোর চেষ্টা করে। জন টেলরের নাম অনুসারে একে বলা হয় ‘টেলর রুল বা বিধি’।

আইএমএফ বলছে, বর্তমান পরিস্থিতি এতটাই জটিল যে ফিলিপস রেখা ঠিকমতো কাজ করছে না। যুক্তরাষ্ট্রের কেন্দ্রীয় ব্যাংক ফেডও এখন চাপ কমাতে টেলর বিধিকেই আগ্রাসীভাবে আঁকড়ে ধরেছে, কমিয়েছে সুদহার। তবে অনেকেরই আশঙ্কা, এতে মন্দা আরও ঘনীভূত হচ্ছে।

এতেও যদি কাজ না হয়, যদি মূল্যস্ফীতি না কমে, কিন্তু মন্দা থেকে যায়, তাহলে বিপদ আরও বেশি। এর নাম স্ট্যাগফ্লেশন, যা ঘটার আশঙ্কা করছে বিশ্বব্যাংক। সুতরাং সব মিলিয়ে মূল্যস্ফীতি নিয়ে জটিল এক পরিস্থিতিতে পড়ে আছে পুরো বিশ্ব।