বাংলাদেশ ব্যাংক

আইএমএফের ছকেই মুদ্রানীতি

নীতি সুদহারের করিডর প্রথা, সুদহারের সীমা প্রত্যাহার, ডলারের একক দামসহ নানা উদ্যোগ নেওয়া হয়েছে। যা আইএমএফের ঋণের শর্তের মধ্যে ছিল।

বাজারে আগুন। উচ্চ মূল্যস্ফীতির চাপে নাকাল মানুষ। এই চাপ সামলাতে অবশেষে টাকার প্রবাহ কমিয়ে ঋণের খরচ বাড়ানোর উদ্যোগ নিয়েছে বাংলাদেশ ব্যাংক। এ জন্য ঋণের সুদহারের সীমা তুলে দেওয়ার ঘোষণা দিয়েছে। তবে এই সীমা নিয়ন্ত্রিত। এর ফলে ব্যাংক ও আর্থিক প্রতিষ্ঠান থেকে ঋণ নেওয়ার সুদের হার কিছুটা বাড়ছে। পাশাপাশি বাংলাদেশ ব্যাংক থেকে টাকা ধার করতে ব্যাংকগুলোকেও বেশি খরচ করতে হবে। এ জন্য নীতি সুদহার বাড়ানো হয়েছে।

বাংলাদেশ ব্যাংক আগামী ২০২৩-২৪ অর্থবছরের প্রথমার্ধের (জুলাই-ডিসেম্বর) মুদ্রানীতিতে এই ঘোষণা দিয়েছে, যা কার্যকর হবে আগামী ১ জুলাই থেকে। গতকাল রোববার বাংলাদেশ ব্যাংকের প্রধান কার্যালয়ে প্রধান অর্থনীতিবিদ হাবিবুর রহমান মুদ্রানীতির উল্লেখযোগ্য দিকগুলো তুলে ধরেন ও গভর্নর আব্দুর রউফ তালুকদার সাংবাদিকদের নানা প্রশ্নের জবাব দেন।

টাকা ছাপানো একটা নিয়মিত প্রক্রিয়া, সরকার ঋণ নিয়ে বেতন–ভাতা, ভর্তুকি, ঋণের সুদ পরিশোধ করে না, এডিপিতে খরচ করে।আব্দুর রউফ তালুকদার, গভর্নর, বাংলাদেশ ব্যাংক

মুদ্রানীতিতে নীতি সুদহারের করিডর প্রথা, সুদহারের সীমা প্রত্যাহার, ডলারের একক দাম, রিজার্ভের প্রকৃত হিসাবায়নসহ নানা উদ্যোগ নেওয়া হয়েছে। যা আন্তর্জাতিক মুদ্রা তহবিলের (আইএমএফ) ঋণের শর্তের মধ্যে ছিল। ফলে পুরো মুদ্রানীতিটি হয়েছে আইএমএফের ছক অনুযায়ী। পাশাপাশি মূল্যস্ফীতি রোধে মুদ্রা সরবরাহনির্ভর নীতি থেকে সরে এসে সুদহার লক্ষ্য করে মুদ্রানীতি প্রণয়ন শুরুর ঘোষণা দিয়েছে বাংলাদেশ ব্যাংক।

অনুষ্ঠানে সাংবাদিকদের প্রশ্নের জবাবে বাংলাদেশ ব্যাংকের গভর্নর আব্দুর রউফ তালুকদার জানিয়েছেন, মুদ্রানীতিটি আইএমএফের শর্ত মেনে হয়নি। অনেক দেশ এই পদ্ধতিতে মুদ্রানীতি প্রণয়ন করে, সেটা অনুসরণ করা হয়েছে। মুদ্রানীতির কাঠামোগত পরিবর্তন করা হয়েছে। এর মাধ্যমে ২০২৩-২৪ অর্থবছরে বাজেটে ঘোষিত মূল্যস্ফীতি ৬ শতাংশে নামিয়ে এনে ৭ শতাংশ জিডিপি প্রবৃদ্ধি অর্জনের আশা করছে বাংলাদেশ ব্যাংক।

মূল্যস্ফীতি কমাতে সুদহার কিছুটা বাড়লেও এই নীতি কতটা কার্যকর হবে, তা নিয়ে সন্দেহ আছে।সালেহউদ্দিন আহমেদ, সাবেক গভর্নর, বাংলাদেশ ব্যাংক

বাংলাদেশ ব্যাংকের সাবেক গভর্নর সালেহউদ্দিন আহমেদ এ প্রসঙ্গে প্রথম আলোকে বলেন, মুদ্রানীতিটি পুরোপুরি সংকোচনমূলক না করে সংকুলানমূলক করলে ভালো হতো। মূল্যস্ফীতি কমাতে সুদহার কিছুটা বাড়লেও এই নীতি কতটা কার্যকর হবে, তা নিয়ে সন্দেহ রয়েছে। কারণ, বেসরকারি খাতে ঋণ কমিয়ে দেওয়ায় ছোট ও মাঝারি উদ্যোক্তারা ঋণবঞ্চিত হবেন। এ কারণে কর্মসংস্থান সৃষ্টিও বাধাগ্রস্ত হবে। উচিত ছিল এসব খাতকে প্রাধান্য দিয়ে নীতি প্রণয়ন করা। বাংলাদেশ ব্যাংক যদি বলতে পারত, ঋণখেলাপি ও অনিয়মে পড়া ব্যাংকগুলো কেন্দ্রীয় ব্যাংকের তারল্যসহায়তা পাবে না, তাহলে ব্যাংক খাতে শৃঙ্খলা ফিরত।

সালেহউদ্দিন আহমেদ বলেন, ‘অর্থনীতির বর্তমান পরিস্থিতিতে অনিয়মে পড়া ব্যাংকগুলোকে শক্ত হাতে তদারকি করতে হবে। সব ব্যাংকের ওপর নজরদারি জোরদার করতে হবে, যাতে প্রকৃত উদ্যোক্তারাই শুধু ঋণ পান। এ জন্য প্রয়োজন কেন্দ্রীয় ব্যাংকের সদিচ্ছা।’

বাড়ল ঋণের সুদ ও নীতি সুদহার

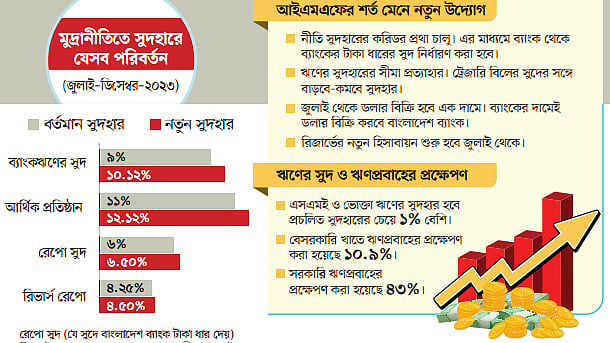

২০২০ সালের এপ্রিলে ব্যাংকঋণের সুদহার সর্বোচ্চ ৯ শতাংশ নির্ধারণ করে দেয় বাংলাদেশ ব্যাংক। এরপর আর্থিক প্রতিষ্ঠানগুলোর সুদহার সর্বোচ্চ ১১ শতাংশ নির্দিষ্ট করে দেওয়া হয়। মুদ্রানীতিতে সুদহারের সীমা তুলে দেওয়া হয়। এ বিষয়ে জানানো হয়, ১৮২ দিন মেয়াদি ট্রেজারি বিলের গড় হারের সঙ্গে ব্যাংকগুলো ৩ শতাংশ ও আর্থিক প্রতিষ্ঠানগুলো ৫ শতাংশ সুদ যুক্ত করতে পারবে। এটাই হবে সুদের সর্বোচ্চ হার। বাংলাদেশ ব্যাংকের তথ্য অনুযায়ী, গত ছয় মাসে ১৮২ দিন মেয়াদি ট্রেজারি বিলে গড় সুদ ছিল ৭ দশমিক ১২ শতাংশ।

এর ফলে নতুন নিয়মে ব্যাংকঋণের সুদহার হবে সর্বোচ্চ ১০ দশমিক ১২ শতাংশ। আর আর্থিক প্রতিষ্ঠানগুলোর ঋণের সুদহার হবে সর্বোচ্চ ১২ দশমিক ১২ শতাংশ। ক্ষুদ্র ও মাঝারি শিল্পে (এসএমই) ও ভোক্তা ঋণের তদারকি খরচের জন্য ব্যাংক ও আর্থিক প্রতিষ্ঠানগুলো আরও ১ শতাংশ বেশি সুদ আরোপ করতে পারবে। ক্রেডিট কার্ডের সুদহার আগের মতোই ২০ শতাংশ থাকবে।

১৮২ দিন মেয়াদি ট্রেজারি বিলের গড় হারের সঙ্গে ব্যাংকগুলো ৩ শতাংশ ও আর্থিক প্রতিষ্ঠানগুলো ৫ শতাংশ সুদ যুক্ত করতে পারবে। এটাই হবে সুদের সর্বোচ্চ হার।

পাশাপাশি মুদ্রানীতিতে মূল্যস্ফীতি নিয়ন্ত্রণে রেপো হার ৫০ শতাংশীয় পয়েন্ট বাড়ানো হয়েছে। এতে রেপো হার ৬ শতাংশ থেকে বৃদ্ধি পেয়ে ৬ দশমিক ৫০ শতাংশে উঠবে। রেপোর মাধ্যমে ব্যাংকগুলোকে টাকা ধার দিয়ে থাকে বাংলাদেশ ব্যাংক। এতে ব্যাংকগুলোকে টাকা ধার করতে আগের চেয়ে বেশি সুদ গুনতে হবে। সেই সঙ্গে রিভার্স রেপো হার ২৫ শতাংশীয় পয়েন্ট বাড়ানো হয়েছে ৪ দশমিক ২৫ থেকে বৃদ্ধি পেয়ে তা হবে ৪ দশমিক ৫০ শতাংশ। এর মাধ্যমে ব্যাংকগুলো থেকে টাকা তুলে নেয় বাংলাদেশ ব্যাংক।

পাশাপাশি স্পেশাল রেপো সুদহার ৯ শতাংশ থেকে কমিয়ে সাড়ে ৮ শতাংশ করা হয়েছে। এই বিশেষ সুবিধা দেওয়া হয় তারল্যসংকটে পড়া ব্যাংকগুলোকে।

পাশাপাশি মুদ্রানীতিতে মূল্যস্ফীতি নিয়ন্ত্রণে রেপো হার ৫০ শতাংশীয় পয়েন্ট বাড়ানো হয়েছে। এতে রেপো হার ৬ শতাংশ থেকে বৃদ্ধি পেয়ে ৬ দশমিক ৫০ শতাংশে উঠবে। রেপোর মাধ্যমে ব্যাংকগুলোকে টাকা ধার দিয়ে থাকে বাংলাদেশ ব্যাংক

কমল বেসরকারি খাতে ঋণের প্রক্ষেপণ

বাংলাদেশ ব্যাংক আগে ছয় মাসের জন্য ঋণের কর্মসূচি দিত, এবার প্রক্ষেপণ করেছে। চলতি জুন পর্যন্ত বেসরকারি খাতের ঋণে ১৪ দশমিক ১ শতাংশ প্রবৃদ্ধির লক্ষ্য ছিল, তবে অর্জন ১১ শতাংশ হবে বলে অনুমান করছে কেন্দ্রীয় ব্যাংক। আগামী ডিসেম্বর পর্যন্ত তা আরও কমিয়ে ১০ দশমিক ৯ শতাংশ প্রক্ষেপণ করা হয়েছে। একইভাবে সরকারি খাতে ঋণের প্রবৃদ্ধি জুন পর্যন্ত ৪০ শতাংশ হবে বলে অনুমান করছে। আগামী ডিসেম্বরে তা বাড়িয়ে ৪৩ শতাংশ করা হয়েছে।

আগামী ২০২৩-২৪ অর্থবছরে বাজেটে ব্যাংক খাত থেকে ১ লাখ ৩২ হাজার ৩৯৫ কোটি টাকার ঋণ নেওয়ার কথা বলেছে সরকার।

সরকারের ব্যাংকঋণ ও টাকা ছাপানোসংক্রান্ত প্রশ্নের জবাবে গভর্নর আব্দুর রউফ তালুকদার বলেন, টাকা ছাপানো একটা নিয়মিত প্রক্রিয়া। সরকার ঋণ নিয়ে বেতন–ভাতা, ভর্তুকি, ঋণের সুদ পরিশোধ করে না। সরকারের ব্যাংকঋণের অর্থ বার্ষিক উন্নয়ন কর্মসূচিতে (এডিপি) খরচ করে। এর ফলে রাস্তাঘাট, গ্যাস লাইন তৈরি হয়। অর্থনৈতিক অঞ্চল শুধু করে রাখলেই হবে না, এসব সুবিধা দিতে হবে। বেসরকারি উৎপাদন খাত, এসএমই ও কৃষি খাত যেন পর্যাপ্ত অর্থ পায়, তা নিশ্চিত করা হবে।

একই সঙ্গে মুদ্রানীতিতে ব্যাপক মুদ্রা (ব্রড মানি) ও রিজার্ভ মুদ্রার প্রক্ষেপণ কমানো হয়েছে।

ডলারের দাম ও রিজার্ভের হিসাবায়ন

মুদ্রানীতিতে জানানো হয়, বাংলাদেশ ব্যাংক আগামী ১ জুলাই থেকে ব্যাংকের দামে ডলার বিক্রি করবে। তখন থেকে ডলারের কেনা ও বেচায় এক দাম চালু হবে। এখন ব্যাংকগুলো ১০৮ টাকা ৫০ পয়সা দামে প্রবাসী আয়, ১০৭ টাকা দামে রপ্তানি আয় কিনছে। আর বাংলাদেশ ব্যাংক রিজার্ভের ডলার বিক্রি করছে ১০৬ টাকা দামে।

প্রধান অর্থনীতিবিদ হাবিবুর রহমান এ নিয়ে বলেন, ‘আমরা বিভিন্ন মাধ্যমে পরীক্ষা করে দেখেছি, ডলার ১০৮ টাকা বা এর কাছাকাছি দাম বাজার দ্বারা প্রতিফলিত।’

মুদ্রানীতিতে বলা হয়, আইএমএফের নীতিমালা মেনে রিজার্ভের প্রকৃত হিসাবায়ন ১ জুলাই থেকে চালু হবে। একই সঙ্গে প্রচলিত নিয়মেও রিজার্ভ হিসাবায়নও চলবে।

আব্দুর রউফ তালুকদার এ নিয়ে প্রশ্নের জবাবে বলেন, আগে কেন আইএমএফের নীতিমালা মেনে রিজার্ভের হিসাবায়ন করা হয়নি, তা আগের গভর্নররা বলতে পারবেন। নীতিমালা মেনে প্রকৃত রিজার্ভ গণনা করা হলেও তা প্রকাশ করা হবে না।

আমরা বিভিন্ন মাধ্যমে পরীক্ষা করে দেখেছি, ডলার ১০৮ টাকা বা এর কাছাকাছি দাম বাজার দ্বারা প্রতিফলিত।প্রধান অর্থনীতিবিদ হাবিবুর রহমান

মুদ্রানীতির চ্যালেঞ্জ

মুদ্রানীতি বাস্তবায়নে নানা চ্যালেঞ্জ দেখছে বাংলাদেশ ব্যাংক। এ নিয়ে বলা হয়েছে, মুদ্রানীতির সফলতা নির্ভর করছে নতুন নীতির কার্যকারিতা, ডলারের বিনিময় হারের স্থিতিশীলতা, আর্থিক হিসাব ঘাটতি থেকে ইতিবাচক ধারায় ফেরানোর ওপর। পাশাপাশি মার্কিন কেন্দ্রীয় ব্যাংকব্যবস্থা ফেডারেল রিজার্ভ (ফেড) এবং ইউরোপিয়ান কেন্দ্রীয় ব্যাংক যেভাবে নীতি সুদহার বাড়িয়েছে, তা থামার ওপরে।

প্রধান অর্থনীতিবিদ হাবিবুর রহমান সবশেষে জানান, মুদ্রানীতিটি সংকোচনমূলক। উচ্চ মূল্যস্ফীতি ও ডলারের বিনিময় হারের চাপ, রিজার্ভের পতন, লেনদেন ভারসাম্যে ঘাটতি, উচ্চ খেলাপি ঋণ, তারল্যসংকট ও অন্যত্র উচ্চ সুদহারের বিষয়গুলো বিবেচনা করে মুদ্রানীতি প্রণয়ন করা হয়েছে।